Les principales mesures de la réforme s’appliqueront à compter de 2012. L'ISF sera alors fortement réduit, sous l’effet de la mise en œuvre du nouveau barème simplifié à deux tranches. En outre, pour éviter les effets de seuil, les contribuables dont le patrimoine se situe aux limites de ces tranches bénéficieront d’une décote. Par ailleurs, les obligations déclaratives seront encore simplifiées pour les patrimoines inférieurs à 3 millions d'euros.

Un barème simplifié à deux tranches

En 2012, le barème actuel de l'ISF, à 6 tranches, disparaît. Il est remplacé par un barème à deux tranches, dont le taux s'applique à la totalité du patrimoine, et non plus, de manière progressive, à une fraction de celui-ci. Voici le nouveau régime en vigueur à partir de 2012 :

Ainsi, un contribuable qui déclare un patrimoine d'une valeur nette taxable de 2 millions d'euros au 1erjanvier 2012, se situera dans la tranche à 0,25 %. Ce taux s'appliquera à l'intégralité de la valeur déclarée. Il paiera donc un ISF de 5 000 € (2 000 000 x 0,25 %). De même, un foyer qui déclare un patrimoine taxable de 4 millions d'euros se situera dans la tranche à 0,5 %, et il paiera un ISF de 20 000 € (4 000 000 x 0,5 %).

Une décote pour neutraliser les effets de seuil

Le nouveau système de calcul de l’ISF créée des effets de seuil relativement importants. En effet, si le dispositif s'applique tel quel, un patrimoine de 2 999 999 € sera intégralement imposé au taux de 0,25 %, soit un ISF à payer de 7 500 €, tandis qu'un patrimoine de 3 000 001 € sera taxé à 0,5 %, soit un ISF de 15 000 €. Une différence du simple au double pour 2 euros d'écart ! De même un contribuable, selon qu'il se trouvera légèrement en dessous ou au dessus de la barre des 1 300 000 euros, passera du non assujettissement à un ISF d'environ 3 200 €.

Pour corriger ces effets de seuil, le projet de loi prévoit une décote progressive, pour les patrimoines compris entre 1,3 et 1,4 millions d’euros d’une part, et pour ceux compris entre 3 et 3,2 millions d’euros d’autre part. Ainsi, dans ces cas de figure, et sauf modification législative de dernière minute avant le vote définitif de la réforme, le mécanisme suivant sera appliqué (P = patrimoine net taxable) :

- Patrimoines nets taxables compris entre 1 300 000 et 1 399 999 €. L'ISF sera égal à : P x 0,25 % - [24 500 € - (7 x P x 0,25 %)] ;

- Patrimoines nets taxables compris entre 3 000 000 et 3 199 999 €. L'ISF sera égal à : P x 0,50 % - [120 000 € - (7,5 x P x 0,50 %)].

Quelques exemples suffisent à montrer l'effet de la formule : une réduction par deux de l'ISF pour les contribuables excédant légèrement le seuil, et un avantage qui se réduit progressivement à mesure qu'ils s'en éloignent.

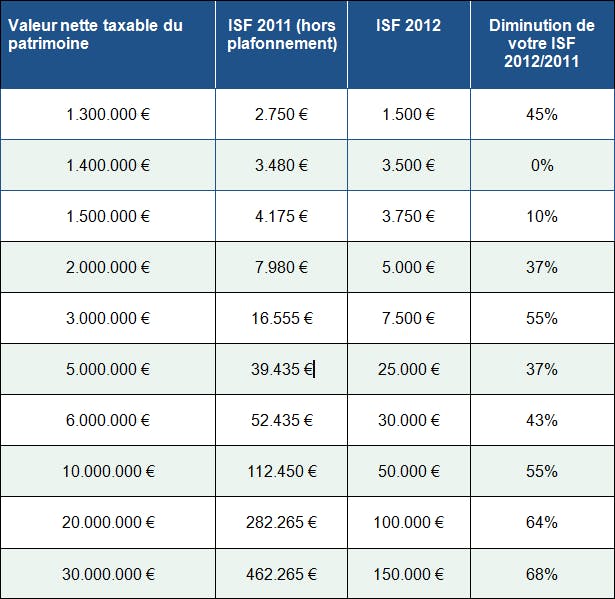

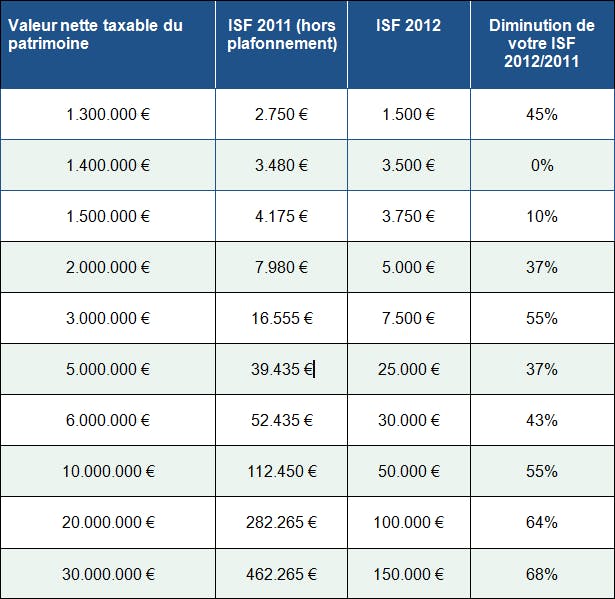

Une diminution d’ISF sensible pour les « gros » patrimoines

La réforme de l'ISF va permettre à l’ensemble des contribuables qui y sont assujettis de voir leur facture d’impôt baissée. Avec cependant des disparités importantes : par exemple, pour un patrimoine taxable de 1,4 millions d'euros, votre facture sera en 2012 sensiblement équivalente à celle de cette année ; au contraire, si vous déclarez un patrimoine de 1,3 millions d’euros, la note va baisser de 45 %, compte tenu de l’application de la décote !

Globalement, et hors système de décote, la réduction sera d'autant plus forte que votre patrimoine sera élevé : 10 % de rabais pour un patrimoine net taxable de 1,5 millions d'euros, 37 % pour un patrimoine de 5 millions d'euros, 55 % pour un patrimoine de 10 millions d'euros, 68 % pour un patrimoine de 30 millions d'euros... Des réductions à relativiser, cependant, par la disparition programmée du plafonnement de l'ISF en fonction des revenus (voir ci-contre) et de celle du bouclier fiscal.

La déclaration d’ISF supprimée en dessous de 3 millions d'euros

Les contribuables dont le patrimoine net taxable est inférieur à 3 millions d'euros devraient bénéficier, en 2012, d'un substantiel allègement des formalités administratives. Ils pourront se contenter d'inscrire la valeur nette taxable de leur patrimoine sur leur déclaration d'ensemble des revenus (n° 2042). Ils n'auront plus à fournir la déclaration d'ISF proprement dite (n° 2725), les annexes ni les justificatifs de réduction d'impôt.

Finalement, seuls les contribuables dont le patrimoine net taxable est supérieur à 3 millions d'euros conserveront les mêmes obligations déclaratives qu'auparavant.