Je calcule mon impôt 2023 et prépare ma déclarationComprendre le barème et les taux d'imposition

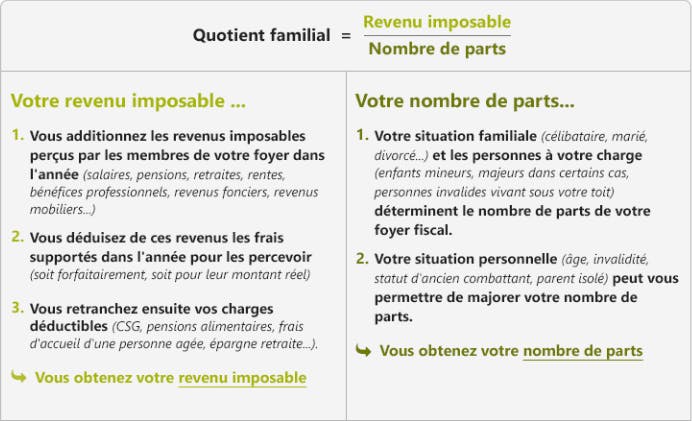

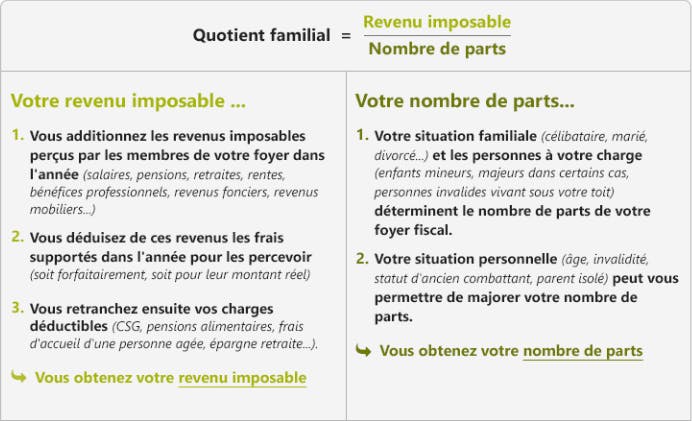

Le système du quotient familial

Pour calculer votre impôt, l’administration fiscale divise le revenu imposable de votre foyer fiscal par votre nombre de parts de quotient familial, avant de le soumettre au barème progressif de l’impôt. Elle multiplie ensuite le résultat obtenu par le même nombre de parts. Principal intérêt de cette division, le revenu de votre foyer profite plusieurs fois des taux bas du barème fiscal, alors qu’il serait rapidement soumis aux taux les plus élevés sans ce mécanisme.

Ainsi, le système du quotient familial permet, en théorie, d’obtenir un avantage en impôt d’autant plus important que les revenus et le nombre de parts de votre foyer sont élevés. A revenu égal, un couple marié ayant trois enfants à charge (4 parts) paye deux fois moins d’impôt qu’un couple marié sans enfant (2 parts), et quatre fois moins qu’un célibataire sans personne à charge (1 part).

La portée de ce système est toutefois limitée par des règles de plafonnement lorsque les revenus de votre foyer dépassent un certain montant. Dans ce cas, l'économie d'impôt résultant de chaque demi-part de quotient excédant 1 (vous êtes célibataire, divorcé, séparé ou veuf) ou 2 (vous êtes marié ou pacsé) ne peut pas dépasser un plafond. Pour le calcul des impôts 2023 sur vos revenus de 2022, l'économie d'impôt maximale résultant des majorations de quotient est fixée à 1 678 € par demi-part supplémentaire (la moitié par quart de part, en cas d'enfants mineurs en résidence alternée). Certaines demi-parts supplémentaires (pour invalidité, en tant que parent isolé, etc.) sont plafonnées différemment. La demi-part "parent isolé", par exemple, est plafonnée à 3 959 €.

Pas de panique ! Seuls les contribuables aux revenus élevés sont concernés par ce plafonnement. La grande majorité des contribuables n'est pas impactée par cette règle. Pour eux, le système du quotient familial joue à plein, sans plafonnement. Par exemple, un couple marié avec 1 enfant à charge y est soumis en 2023 si son revenu imposable de 2022 atteint au moins 68 695 €, un parent isolé avec 2 enfants à charge si son revenu imposable atteint au moins 47 790 €, et un célibataire sans personne à charge si son revenu imposable atteint au moins 24 79 €.

Exemples : Une personne vivant seule, dont les revenus imposables sont de 16 000 €, a un quotient familial de 16 000 € (16 000 / 1). Un couple pacsé sans enfant (2 parts) disposant de 60 000 € de revenus imposables a un quotient familial de 30 000 € (60 000 / 2). Pour les personnes vivant seules sans majoration de parts, le quotient familial est égal au revenu imposable.

L'application du barème de l'impôt

Le barème progressif de l'impôt est le barème applicable pour une part de quotient familial. Connaître votre quotient familial permet donc de savoir dans quelle tranche de ce barème se situent vos revenus. Un taux d'imposition différent étant attaché à chaque tranche du barème de l'impôt, la détermination de votre quotient familial vous permet aussi de connaître votre taux marginal d'imposition, c'est-à-dire le taux le plus haut du barème de l'impôt qui s'applique à vos revenus.

Exemple 1 : Une personne vivant seule (1 part) dont les revenus imposables sont de 16 000 € a un quotient familial (16 000 €) qui se situe dans la tranche de revenus du barème de l'impôt comprise entre 10 777 € et 27 478 €. Son taux marginal d'imposition est de 11 %. C'est le taux qui s'applique à la fraction de son quotient la plus élevée (au-delà de 10 777 €). La fraction inférieure est soumise au taux inférieur du barème de l'impôt, à 0 % (elle n'est pas imposable).

Exemple 2 : Un couple pacsé sans enfant (2 parts) dont les revenus imposables sont de 60 000 € a un quotient familial (30 000 €) qui se situe dans la tranche du barème comprise entre 27 478 € et 78 570 €. Son taux marginal d'imposition est de 30 %. C'est le taux qui s'applique à la fraction de son quotient la plus élevée (au-delà de 27 478 €). La fraction inférieure est soumise aux taux inférieurs du barème de l'impôt, à 11 % (de 10 777 € à 27 478 €) et à 0 % (jusqu'à 10 277 €).

Pour calculer votre impôt final, le fisc multiplie le résultat obtenu pour une part de quotient familial par votre nombre de parts. Puis il déduit vos réductions et crédits d'impôt, le cas échéant.

L'application du barème fiscal par tranche

L'impact d'une hausse de revenus sur vos impôts

Impôts : précision sur le quotient familial des personnes vivant seules

L'optimisation du quotient familial

Plus votre quotient familial est faible, moins votre taux marginal d'imposition est important, donc moins vos impôts sont élevés. Pour réduire la note à payer, vous disposez donc de deux leviers. Vous pouvez réduire votre revenu imposable, en optant pour la déduction de vos frais professionnels réels, en déduisant la pension alimentaire versée à un ascendant ou un descendant dans le besoin, ou encore en épargnant pour votre retraite sur un support type Perp. Vous pouvez aussi augmenter votre nombre de parts. Si vous n'avez pas la main sur les parts liées à votre situation de famille (sauf mariage ou pacs dans l'année) et à votre situation personnelle (pensez juste à vérifier que la page 2 de votre déclaration est correctement renseignée), vous pouvez en revanche jouer sur celles liées aux personnes à votre charge. Par exemple, en rattachant un enfant majeur à votre foyer fiscal.

Les charges déductibles des revenus

Vos impôts et vos enfants